Une notion aux contours flous

Le terme OTT renvoie à des services ou des sociétés. En effet, soit, il qualifie un type de service comme la musique ou la télévision en mode streaming, soit il inclut des sociétés qui offrent des services à partir d’un réseau existant, comme

Netflix.

On peut néanmoins tenter de mieux cerner la notion. Globalement, il s’agit d’un terme générique pour l’offre de services vidéo sur le web auxquels on peut accéder par une connexion haut débit grâce à l’architecture ouverte d’internet, à partir de divers terminaux dont les terminaux mobiles (smartphones, tablettes), les télévisions connectées, les consoles de jeux, les récepteurs hybrides et les lecteurs de médias numériques, fournis par des acteurs tels que les fournisseurs de moteurs de recherche (Baidu, Google, Yahoo…), les équipementiers (Apple, Samsung…) et les réseaux sociaux (Facebook, Tencent…).

En d’autres termes, comme le notait dès 2011, le Boston Consulting Group, à l’intérieur de l’écosystème télécommunications-médias-technologies, cinq modèles sont désormais en concurrence pour distribuer des contenus et contrôler l’accès aux usagers : le modèle traditionnel des fournisseurs d’infrastructures (câble, télécommunications et satellites), le modèle d’édition-agrégation de contenus des radiodiffuseurs (BSkyB, BBC, etc.), le modèle des moteurs de recherche (Google, Bing, etc.), le modèle des équipementiers (Apple, Samsung, etc.), et le modèle des réseaux sociaux ou communautaires (YouTube, Twitter, Facebook).

Non seulement ces services reflètent les évolutions des modes de distribution, mais ils proposent des options adaptées aux nouveaux modes de consommation multi-écrans et multi-terminaux. Ces nouvelles offres peuvent ainsi suivre de près ces usages multi-écrans et multi-terminaux. De fait, ces formes inédites de consommation ont rendu quasi-inévitable une offre de services qui doit tenir compte d’une diversité des terminaux rendant caduque l’offre intégrée des acteurs traditionnels (l’offre intégrée des opérateurs de télécommunications ou des câblos-distributeurs). Dans un univers où se sont multipliés non seulement les terminaux, mais les services, les réseaux et les interactions, ce type d’offre devenait fort pertinent pour les consommateurs. Toutefois, la fragmentation qui résulte de la diversité des terminaux et des plateformes n’est pas sans poser des problèmes aux services OTT qui doivent gérer cette diversité des formats. Ils doivent s’appuyer sur de multiples partenariats avec les équipementiers. Il n’est guère étonnant dès lors que Netflix se présente comme un

« écosystème pour des terminaux connectés à Internet ».

Les consommateurs se sont affranchis de la dépendance d’un réseau unique

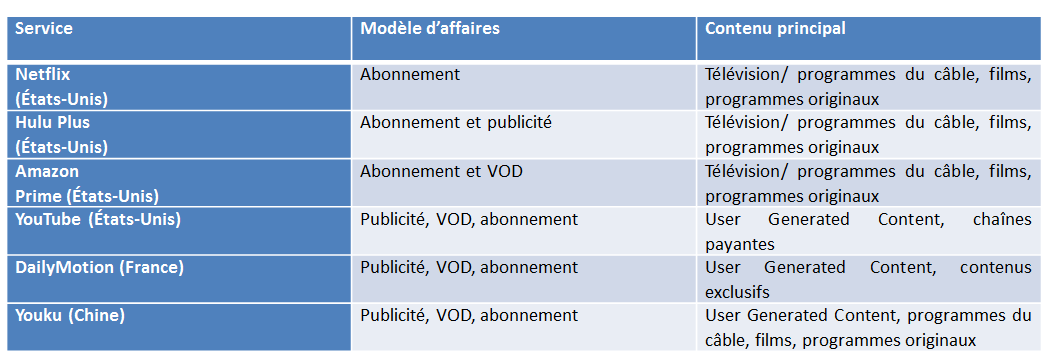

De plus, les consommateurs se sont affranchis de la dépendance d’un réseau unique. Non seulement les terminaux se diversifient, mais les modes de consommation s’ouvrent, avec désormais la possibilité d’une consommation journalière, hebdomadaire voire pour une courte durée. Des modes de monétisation hybrides mélangeant des contenus et services gratuits (VOD Fremium) et des règlements par transaction ou par abonnement (Hulu Plus) sont apparus. Cette souplesse de la monétisation va à l’encontre des formes habituelles de télévision payante (câble, péage) d’où la diversité des modèles d’affaires qui caractérisent ces nouveaux services. David Waterman distingue quatre modèles principaux :

- transactionnels, « à la carte »par achats (« electronic sell-through » : EST), et/ou location (vidéo à la demande : VOD) : iTunes,

- abonnements (« Subscription Video on Demand » : SVOD), Netflix, Hulu Plus, Amazon Prime Instant, Love Film,

- financement par des tiers, dont avant tout la publicité (« Advertising Video on Demand » : AVOD) : YouTube, DailyMotion, Hulu,

- lié à une authentification pour l’accès à des contenus en ligne et hors-ligne : Verizon FIOS, HBO GO.

Pour les consommateurs, l’attractivité de ces services ne se réduit pas au seul facteur coût (contenus gratuits ou bon marché) mais provient également des autres innovations que ces services offrent, telles que les profils personnels, l’échange de photos et de vidéos, ainsi que l’interopérabilité entre types de connectivité. Les réseaux Wi-Fi ont joué un rôle important pour la croissance de ces services en facilitant l’ubiquité des modes de consommation sur les mobiles.