Une brève histoire du groupe : de l’imprimé à l’audiovisuel (1915 -1999)

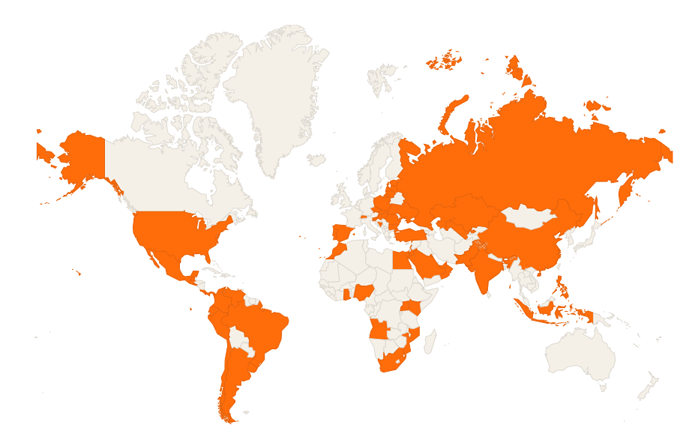

Depuis la création de la société en 1915 à Stellenbosch (à 50 km du Cap), afin d’éditer un quotidien en afrikaans, l’histoire de la société peut être scindée en trois périodes principales . La première période, de 1915 à 1979, est celle de l’expansion et de la consolidation des activités de presse et d’édition. La seconde (1980-1999) voit le groupe se diversifier principalement dans l’audiovisuel. La dernière, (depuis 2000) marque l’entrée dans les activités autour de l’Internet, qui est l’activité majeure du groupe actuellement.

Naspers a été fondée sous le nom de « Die Nasionale Pers » (soit « Presse nationale » en afrikaans). Elle avait commencé ses activités en tant qu’imprimeur et éditeur de journaux et magazines. Le premier quotidien fut

De Burger, connue ensuite sous le nom de

Die Burger (« Le citoyen »). L’année suivante fut lancé le premier magazine

Die Huisgenoot («Le compagnon de la maison » en afrikaans).

La une du quotidien en juillet 1915

Source :

Naspers

La société ajouta par la suite l’édition de livres à ses activités et devint l’une des premières sociétés de médias d’Afrique. Cette période a été caractérisée par un modèle de développement organique (la croissance est assurée par l’augmentation de la production et des ventes). Les périodes qui ont suivi se sont appuyées sur un modèle de fusion-acquisition (croissance par reprise d’entreprises existantes).

Le développement de Naspers dans la presse ne s’est pas fait sans controverses, notamment à l’encontre du rôle de la presse afrikaans dans la préservation du régime de l’apartheid.

Le groupe était néanmoins bien placé pour tirer parti de la démocratisation en 1994 et de la dynamisation de la presse qui en avait résulté, l’appétence pour les informations ayant encore pris de l’ampleur, pour un public plus vaste que celui des médias historiques du pays. L’Afrique du Sud comptait 55 millions d’habitants en 2015 et en 2013,

plus de 22 quotidiens et 25 hebdomadaires, 400 titres de presse régionale et communautaire. 50 % des Sud-Africains de plus de quinze ans lisent la presse. Toutefois, malgré ce fort développement de la presse, le groupe avait déjà entamé sa diversification dans l’audiovisuel.

En 1985, Naspers créa la société de télévision payante, M-Net (abréviation d’Electronic Media Network), une co-entreprise formée par les quatre principales sociétés de presse de l’époque. Naspers détenait 26 % des parts, Times Media Ltd, Argus et Perskor (aujourd’hui disparue) 23 % chacune et Dispatch Media/ Natal Witness les 5 % restant. Il s’agissait pour ces groupes de presse de tenter d’arrêter l’hémorragie de leurs ressources publicitaires enclenchée par l’arrivée tardive (1976) de la télévision publique. Commençant à émettre en 1986, la nouvelle venue venait mettre un terme au monopole de la télévision publique (South African Broadcasting Corporation : SABC). La chaîne payante visait un public blanc et aisé. Elle bénéficiait aussi d’un monopole sur le nouveau média ainsi que d’un créneau quotidien d’émission en clair de 17 h à 19 h (dit « Open Time »).

En 1988, bravant l’interdit gouvernemental sur la diffusion d’information, M-Net lança le premier programme de journalisme d’investigation, « Carte Blanche », largement crédité d’avoir infléchi les programmes d’information télévisuels. En 1989, fut lancée M-Net SuperSport, la première chaîne de sports sud-africaine.

M-Net est passée d’une unique chaîne terrestre disponible seulement en Afrique du Sud à la principale plateforme de distribution de contenus audiovisuels en Afrique anglophone. En 1990, la société fut introduite, avec succès, à la bourse de Johannesburg (Johannesburg Securities Exchange). En 1993, M-Net fut scindée en deux entités : M-Net d’une part pour la distribution des chaînes, et une société sœur, MultiChoice (qui deviendra plus tard MIH Holding Limited). Cette dernière regroupait la gestion des abonnements, la distribution, les opérations de téléphonie mobile (M-Cell), ainsi que le portefeuille des activités de télévision payante en Europe (à travers FilmNet). Aux débuts des années 1990, MultiChoice entamera la diffusion numérique multicanal dans le reste de l’Afrique. Digital Satellite Television (DStv) fut lancé en 1995. Le bouquet offert comportait de nouvelles chaînes thématiques, sports, enfants et films : SuperSport Channel, KTV Channel, The Movie Magic Channel.

À noter, qu’en 1994, la société avait proposé un programme d’actionnariat populaire destiné à permettre aux Sud-Africains défavorisés de devenir actionnaires. 70 millions d’actions furent offertes. L’opération s’étant avérée un grand succès populaire, avec une sur-souscription de 30 %,

fut renouvelée en 1997 avec une offre de 28 millions d’actions.

Fort de ses débuts prometteurs en Afrique, M-Net chercha à tirer parti de cette expertise récente et de celle d’Irdeto Access (une société technologique de contrôle d’accès et de de gestion de la sécurité des contenus pour la télévision payante, fondée en 1969 aux Pays-Bas

mais ayant accompagné M-Net dès 1984) pour attaquer d’autres marchés. Après des tentatives infructueuses de sortie du continent africain, en Grande Bretagne et en Nouvelle Zélande, les deux sociétés saisirent l’occasion du projet du lancement en Italie de la chaîne de télévision payante, Telepiù, par le groupe de Silvio Berlusconi pour s’associer à ce projet en 1991.

En 1991 MIH et Richemont S.A (un holding Suisse de produits de luxe) acquirent conjointement Filmnet, un groupe de télévision à péage opérant à l’époque dans les trois pays scandinaves (Suède, Norvège, Danemark), la Finlande, les Pays Bas et la Belgique flamande. M-Net, FilmNet et NetHold prirent à cette occasion le contrôle d’Irdeto. En 1994, Richemont racheta 25 % de Telepiù. En 1995, Richemont S.A et MultiChoice Limited regroupèrent leurs opérations de télévision payante (soit Telepiù en Italie pour Richemont, et FilmNet pour MultiChoice) au sein d’une seule entreprise NetHold B.V. (détenue par MultiChoice à travers MIH Limited). MIH était à la fois actionnaire et responsable des opérations dans les six pays d’origine de Filmnet, en Italie avec Telepiù ainsi qu’en Grèce, au Moyen Orient (Égypte en 1994) et en Afrique.

En 1996, les actifs européens furent repris par Canal+ qui racheta Nethold. MIH conserva les actifs de NetHold pour l’Afrique, la Méditerranée et le Moyen Orient ainsi que 49 % d’Irdeto. Richemont et MIH furent rémunérés de leurs apports en recevant respectivement 15 % et 5 % des titres Canal+ nouvellement émis.

Ils seront échangés contre des titres Vivendi et cédés dès les années 1997 et 1998. La co-détention d’Irdeto avec Canal+ généra des tensions entre les stratégies des deux groupes. En 1997, MIH revendit sa participation dans Canal+ pour acquérir la totalité d’Irdeto, mais aussi 31,1 % de l’exploitant de télévision payante thaïlandais UBC; ainsi que 44,5 % d’Open TV, société spécialisée dans

le middleware pour la gestion des systèmes d’accès à la télévision (qu’elle revendit plus tard, en 2002, au groupe Kudelski).

On notera la présence en Chine de Naspers dès 1998, grâce à l’installation d’un petit bureau qui regroupait MIH, Mindport (une autre société technologique d’accès conditionnel mais aussi de transactions en ligne) et Irdeto. MIH s’appuyant sur la technologie d’Irdeto (pour les décodeurs adaptés à la langue chinoise) gagna cette année-là un contrat de la chaîne publique de télévision chinoise, CCTV.